MSCI纳A第三次扩容后留下的最大悬念:涨了一年的核心资产将何去何从?

来自私募业内的最新策略观点和问卷调查显示,在部分白马蓝筹股持续上涨近一年后,不少私募机构对于以消费、医药为代表的核心资产概念,正出现阶段性“审美疲劳”。

一方面,在年末时点临近、部分资金收益兑现压力有所增大下,不少私募机构对于白马蓝筹的阶段性观望情绪明显加重。

另一方面,周期、成长、估值洼地等投资理念,正成为不少私募机构挖掘“新核心资产”的全新坐标。

部分白马股主动“甩货”

券商股尾盘大幅拉升

按照此前相关纳入程序和资金安排,今日收盘后,MSCI指数纳入A股市场的第三轮扩容正式实施。

东方财富网数据显示,今天陆股通北向资金合计净流入资金243.63亿元,创互联互通机制开放后的单日历史新高。

不过,今日沪深两市多数受次因素影响的股指,如上证50、中证100、沪深300、上证380等大中盘指数的走势较为平淡,反而落后于中小板指、创业板指的表现。

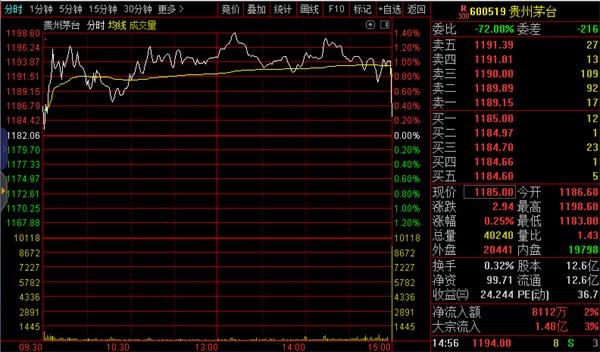

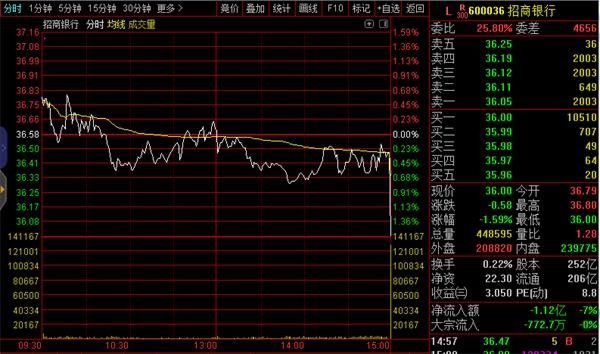

部分受益明显的白马股和蓝筹股,在今天尾盘还出现了较大规模的主动“甩货”。

贵州茅台11月26日分时走势

招商银行11月26日分时走势

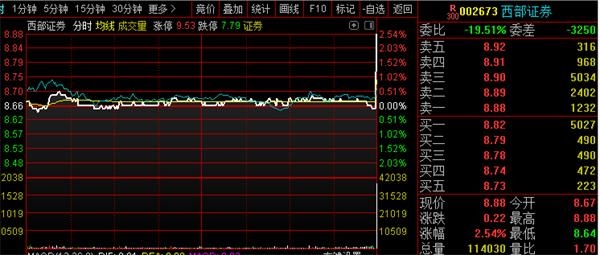

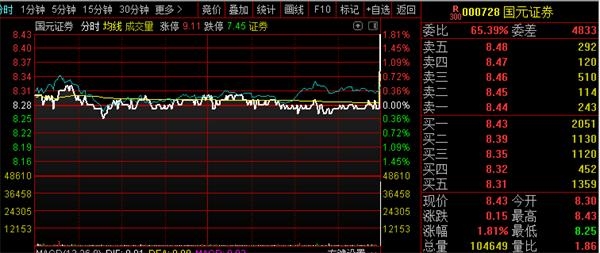

值得注意的是,今日尾盘有17只券商股则因外资配置迎来了大幅拉升。

西部证券11月26日分时走势

国元证券11月26日分时走势

一线私募看淡短期利多效应

宁波美港资本总经理陈龙表示,今天MSCI指数纳A的第三次扩容,对A股市场整体的正面意义很大,尤其是对继续做多的市场心理有明显支撑。但是,年初以来,在外资、险资、公私募等机构资金联手做多下,A股白马蓝筹股普遍涨幅巨大,目前市场对这类股票的未来预期已经出现分歧。整体来看,本次扩容对于核心资产板块的利多作用不会持续很长时间。考虑到经过近一年的持续上涨,白马蓝筹板块的整体估值已经不低,而偏好这类资产的市场主流资金收益颇丰,这可能导致白马蓝筹板块的整体股价在中短期内面临较大调整压力。

上海少数派投资相关投研负责人表示,本次扩容对于核心资产板块的利好作用会逐步衰减。

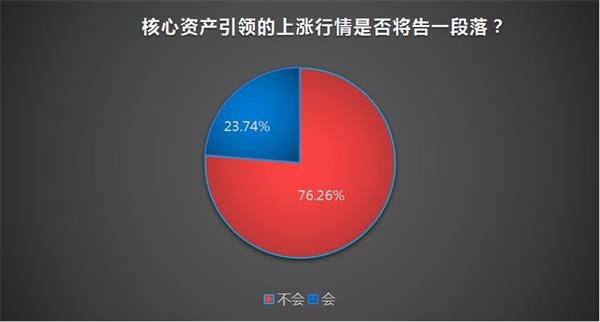

私募排排网今日最新公布的关于“核心资产上涨行情是否已经走向终结”的私募问卷显示,目前有接近三成、即占比23.74%的私募判断,今年以来的核心资产上涨行情目前将告一段落。

长期预期仍偏向正面

对于消费、医药等核心资产板块的长期表现,目前“长线看多”仍然是一线私募的主流观点。

陈龙表示,外资指数资金配置A股是“超长线”,这将有助于与长线内资一起共同夯实A股白马蓝筹的价值基础。过去几年白马蓝筹的股价扬眉吐气,本质上是一场包括外资在内的所有长线资金发掘中国经济核心资产内在价值的旅程。而整体来看,这一长期旅程尚未结束,原因在于这类资产并未明显高估。

少数派投资分析称,虽然MSCI指数纳入A股的第一阶段已经收官,但A股市场海外资金权重和话语权不断增大的长期趋势并没有改变,市场整体的供求结构也没有发生变化:即增量资金需求集中在大蓝筹,而筹码供应则主要集中在中小盘。这种比较极端的供求结构,未来不会发生本质性变化。海外资金也不是买入白马蓝筹唯一的资金来源,越来越多的国内投资者也在增加大蓝筹的仓位,海外投资者的行为正在影响着国内投资者的行为。在此背景下,白马蓝筹的强势风格可能还会持续好几年。

新核心资产热度显著升温

目前私募机构对于新核心资产的挖掘热情也正在持续升温。

上海域秀资本研究总监许俊哲表示,未来一年,白马股再想要整体性地获得大幅超额收益的可能性较低。股价所处高位的白马股,未来一定会分化。而市场在科技、成长方向上,将会出现新的核心资产。

陈龙分析指出,未来市场新的核心资产机会最有可能体现在“二线白马蓝筹”。所谓二线,并非上市公司基本面不优质,而是那些并非属于行业龙头,但竞争能力并不亚于行业龙头的公司。在过去几年中,周期性行业或成长性行业中的许多标的,已经长时间被资金所忽视。

磐耀资产总经理辜若飞称,在经历今年的上涨后,白马蓝筹本身股价估值明显偏贵。明年市场的超额收益和新核心资产,预计可能更多来源于一些低估板块以及一些被错杀的中小市值成长股。

本类推荐

- 12-11东方证券董事长金文忠:高质量发展助力金融强国建设

- 10-12深市首批三季报出炉 两家公司实现营收净利双增长

- 09-04国家发展改革委新设民营经济发展局 目标促进民营经济发展壮大

- 08-17打开国际市场 创新药海外授权提速

- 08-097月中国中小企业发展指数继续回升 投资信心正在恢复

- 07-19以绿色智能适老化为“发力点” 我国推动家居消费升级

- 07-0528家北交所公司接受机构调研

- 06-13近期主要商业银行均完成新一轮存款利率下调 专家解读未来趋势

- 05-31脑机接口概念股“闻风起舞” 上市公司积极回应业务布局情况

- 05-25机构密集调研果链龙头公司

本类固顶

- 03-07海关总署:今年前2个月我国货物贸易进出口增长8.7%

- 11-14有效防范化解金融风险,重点关注哪些领域?中国人民银行权威解读

- 11-01多家药企加快国际化 创新药“出海”提速

- 10-25财政政策加力提效 促进经济回稳向好

- 09-25全国社会保障基金理事会副理事长金荦:养老金投资当好国内资本市场的“定海神针”

- 09-11机构:8月社融数据或超预期 人民币汇率有望短线反弹

- 09-01多方面为外贸企业减负增活力 全力推动进出口促稳提质

- 08-28证监会上市公司监管部副主任赵善学:上市公司重整应回归制度本源

- 08-23机构扎堆调研医药上市公司

- 08-21海通证券党委书记、董事长周杰:活跃资本市场 券商大有可为

- 科创板配套业务规则征求意见下周

- 北京节后购房意愿抬升 刚需期待

- 广发证券:股指对半年线形成考验

- 海关总署:今年前2个月我国货物

- 东方证券董事长金文忠:高质量发

- 有效防范化解金融风险,重点关注

- 多家药企加快国际化 创新药“出

- 财政政策加力提效 促进经济回稳

- 深市首批三季报出炉 两家公司实

- 全国社会保障基金理事会副理事长

- 机构:8月社融数据或超预期 人

- 国家发展改革委新设民营经济发展

- 多方面为外贸企业减负增活力 全

- 证监会上市公司监管部副主任赵善

- 机构扎堆调研医药上市公司

- 海通证券党委书记、董事长周杰:

- 打开国际市场 创新药海外授权提

- 地方债将迎发行高峰 对资金面影

- 7月中国中小企业发展指数继续回

- 深港市民“串门”热 优质生活圈

- 以绿色智能适老化为“发力点”

- 28家北交所公司接受机构调研

- 一季度中国支付体系运行平稳

- 近期主要商业银行均完成新一轮存

- 释放消费潜力 促进消费升级 做

免责声明:本站转载内容已注明来源,仅供阅读,所有图文稿件版权均属来源处所有,转载不用于任何商业用途,转载不代表同意其观点或其内容真实性。如稿件转载涉及版权问题,请及时发邮件给我们,核实后会第一时间进行删撤处理。 (备案号:京ICP备1801232号-1)